[罗戈导读]申通快递抓住产能投放机会,追赶市场份额,伴随管理改善及产能加速释放,市占率稳步增长,同时公司持续升级中转运营体系,单票成本仍有较大降低空间,看好未来公司利润修复弹性。

[罗戈导读]申通快递抓住产能投放机会,追赶市场份额,伴随管理改善及产能加速释放,市占率稳步增长,同时公司持续升级中转运营体系,单票成本仍有较大降低空间,看好未来公司利润修复弹性。

申通快递抓住产能投放机会,追赶市场份额,伴随管理改善及产能加速释放,市占率稳步增长,同时公司持续升级中转运营体系,单票成本仍有较大降低空间,看好未来公司利润修复弹性。

❑ 疫后业务量逐步修复,仍然看好快递行业旺季量价齐升。义乌疫情影响可控,8月份全国快递业务量达到94.3亿件,同比仍然实现正向增长(4.9%)。短期来看,疫情影响逐渐消退,同时伴随双十一旺季来临,Q4行业有望迎来量价齐升。我们预计2022年业务量增速接近10%,2023年随消费复苏,业务量增速有望达到10%-15%。行业格局方面,9月1日国家邮政局印发《关于支持浙江邮政快递业高质量发展助力建设共同富裕示范区的实施意见》,政策风向仍然聚焦行业高质量发展,单票价格维持稳中向上趋势,竞争格局持续改善。

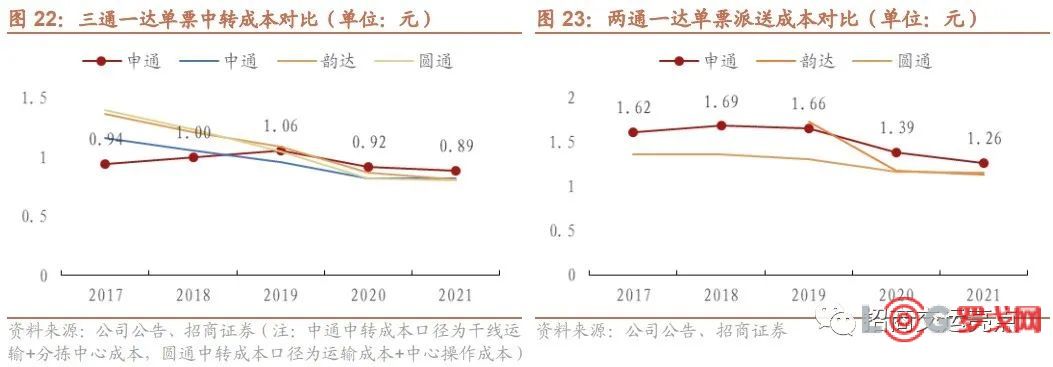

❑ 产能投放加速促进市占率提升,公司成本下降空间仍然较大。2022年以来申通快递业绩反转态势逐步确立,市占率稳步提升,2022上半年市占率达到11.1%,同比上升1.3个百分点,8月份市占率达到13%,同比提升3.2个百分点,环比提升0.6个百分点,创下上市以来新高。公司加速产能投放,强化中转运营体系,确定三年投入百亿扩张产能计划,截至2022年上半年已有53个产能提升项目完工投产,预计2022年底常态吞吐产能将拓展至5000万件/日,华北转运中心将于9月底进行试运营,辐射东北、内蒙及西北地区。同时公司成本优化空间仍存,2021年申通单票中转成本为0.89元,单票派费成本为1.26元,较同行仍有较大下降空间,长期关注公司加强成本管控下利润提升空间。公司积极寻求差异化布局,C2M及网格仓业务得到拓展和升级,助力市场份额进一步提升。

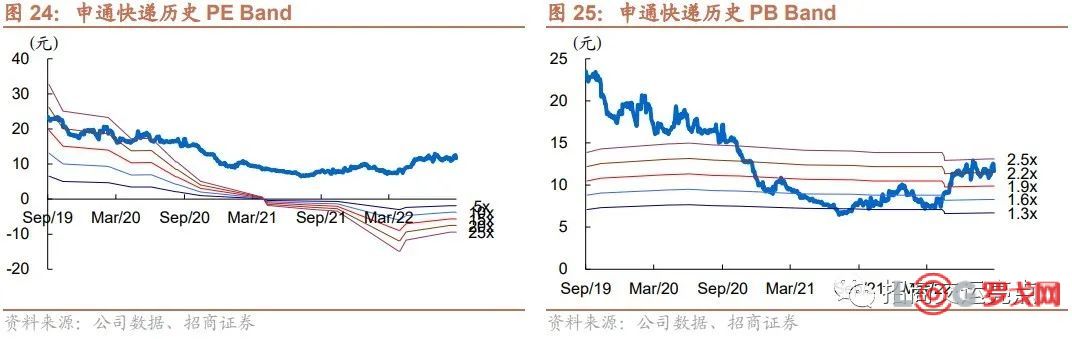

❑ 投资建议:短期疫情影响将逐渐消退,随着旺季到来行业量价齐升,同时行业竞争格局改善,有利于公司加快提升市场份额。伴随公司管理改善及产能加速释放,市占率稳步增长,同时单票成本较同行仍有较大下降空间,看好公司利润修复弹性。我们上调公司盈利预测,预计公司22-24 年归母净利润为6.5/20.2/26.4亿元,同比增速分别为171%/210%/31%,对应 23 年利润 PE 仅为8.9倍,PB为1.7倍,估值仍有较大向上提升空间,维持“强烈推荐”评级。

❑ 风险提示:宏观经济下行压力、价格竞争超预期、疫情反复导致物流受阻、加盟网点不稳定。

1. 业务量短期受影响,看好旺季来临逐步修复

从上游需求端来看,线上消费增速有所恢复。二季度经济运行顶住国内疫情反复影响,实现正增长,2022Q2我国GDP为29.24万亿元,同比增长0.4%,8月社会消费品零售总额及实物商品网上零售额同比增速分别达到5.4%、12.8%,增速较7月均提升2.7个百分点,2022年1-8月,社会消费品零售总额为28.26万亿元,同比增长0.5%,实物商品网上零售额为7.24万亿元,同比增长5.8%。观察实物商品网上零售额累计占比变化情况,随着国内疫情缓解叠加网购淡季,1-7月实物商品网上零售额占比出现季节性下降,但仍高于上年同期水平,1-8月实物商品网上零售额占比有所恢复,达到25.6%,其中吃类、穿类、用类商品分别增长16.5%、4%、4.8%,预计后续上游网购消费需求有所回暖,带动快递业务量增长。

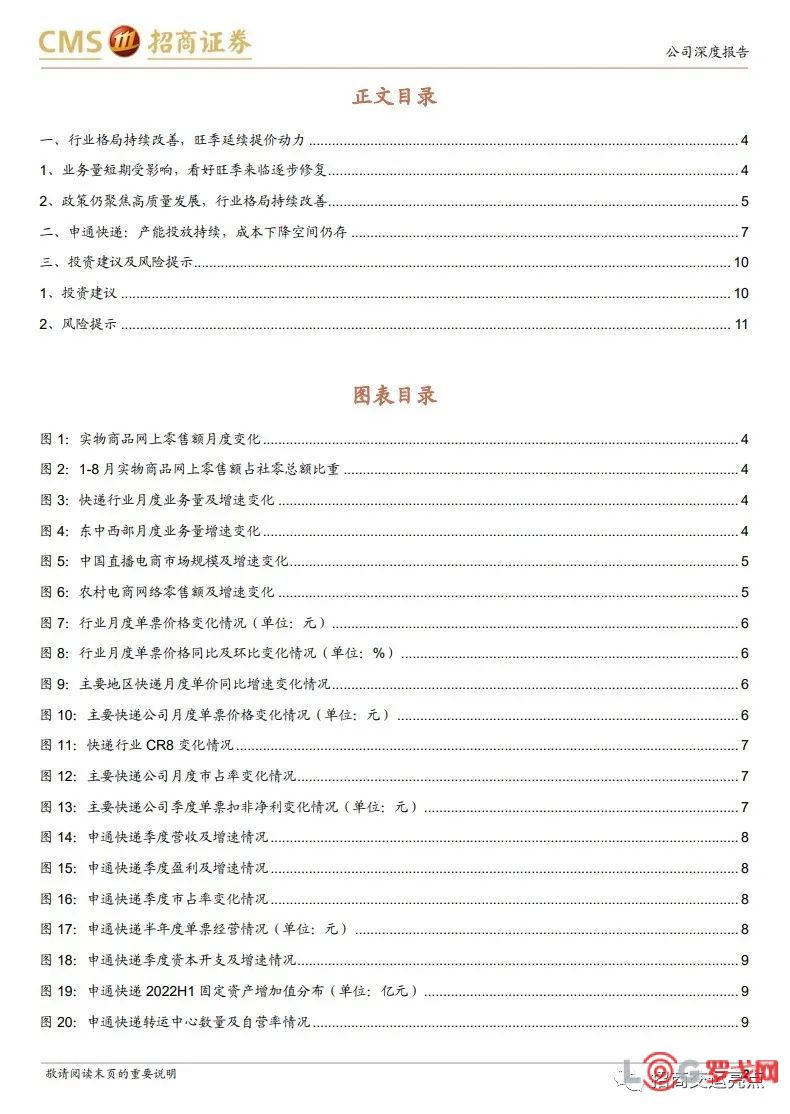

业务量增长因义乌疫情反复受阻,疫后复苏态势明显。3-4月份行业业务量受到上海疫情影响增速转负,5月后业务量增速逐步回暖,而进入8月后由于义乌疫情反复导致业务量增速有所回落,8月份全国业务量达到94.3亿件,同比增长4.9%,较上月增速降低3.1个百分点,其中义乌业务量同比下降月12%。1-8月全国快递业务量累计完成703.0亿件,同比增长4.4%。分地区来看,8月份东、中、西部地区快递业务量同比增速分别为2.9%、19.3%和-1.0%,增速较上月有所下滑,主要由于8月部分地区疫情反复所致,8月份东、中、西部地区快递业务量比重分别为76.4%、16.1%和7.5%,中部占比持续上升,东部占比有所下滑,由于近期重庆、成都等核心城市疫情反复,西部地区9月业务量增长或受阻。整体来看,义乌疫情影响可控,预计9月份农产品线上化趋势持续加强,行业将逐步走出淡季,复苏态势显现。

快递行业增量空间仍存,下沉市场潜力有待挖掘。新型电商平台如拼多多,新型零售方式如直播带货、社区团购将持续驱动下沉市场人均网购频次实现较快增长,直播电商等新型电商形态的兴起将持续贡献快递业务增量,2021年中国直播电商市场规模将达到1.32万亿元,保持较快增长水平。同时随着快递进村政策的持续推动,下沉市场空间潜力仍有待挖掘,2021年农村电商网络零售额达到2.05万亿元,同比增速达到14%,农村地区目前处于网购需求持续增长,同时末端寄递能力不足的困境,未来随着快递企业持续加快布局农村地区末端网点,下沉市场带来的增量有望释放。整体来说,随着快递行业旺季的到来,下半年业务量较上半年增速或明显恢复,预计2022年业务量增速接近10%,2023年随消费修复,业务量增速将达到10%-15%。

2. 政策仍聚焦高质量发展,行业格局持续改善

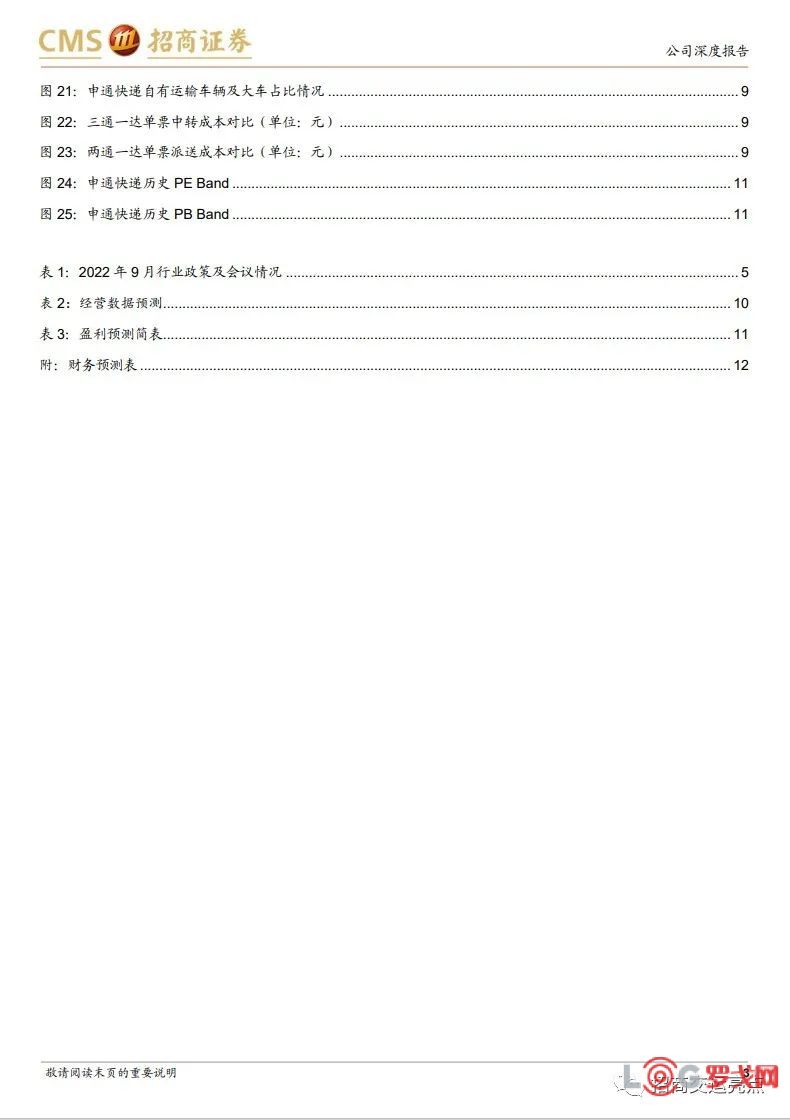

旺季将至,政策持续强调保护末端人员权益与行业高质量发展两大核心。2021年4月起,快递行业进入政策密集期,《浙江省快递业促进条例》与《关于做好快递员群体合法权益保障工作的意见》相继推出,杜绝通过压低价格获取竞争优势,反对破坏行业利益、损害员工利益的行为。前期政策在今年旺季得到延续,2022年9月以来,国家邮政局印发了《关于支持浙江邮政快递业高质量发展助力建设共同富裕示范区的实施意见》,主要强调了共同富裕和行业高质量发展两大核心内容。同时9月14日举行的浙江快递业高质量发展研讨会再次强调高度重视《浙江省快递业促进条例》的贯彻落实,加强行业自律。从淡旺季转换节点政策导向可以看出,行业价格竞争短期不具备条件,预计随着旺季到来,行业监管延续趋严下单价平稳向上。

行业单票价格稳中向上,关注新价格洼地城市提价空间。今年单票价格较为坚挺主要有以下原因:一方面,2021Q4起行业监管趋严;另一方面,疫情反复下防疫成本上升,行业单价具备一定韧性。8月行业单票价格为9.37元,同比增长0.3%,分城市来看,近几月义乌价格与广州价格价差逐渐收窄。前期由于长期激烈的价格战,义乌地区单价长期偏低,成为行业价格洼地,后续随着行业监管政策相继推出,义乌作为政策先行者,价格提升幅度较大,致使广州成为新的价格洼地,带来产业转移等负面影响。为平衡地区经济发展,义乌快递单价短期内有所降低,因此义乌与广州价差有所收窄。我们认为未来行业单票价格变化主要由旺季自然提价和政策性提价两个因素主导,一方面,Q4作为传统旺季,业务量短期大幅上涨带来的临时性成本增加会使得单价提升,同时由于季节转换,快递货品结构重量普遍增加,带来单价提升;另一方面,淡旺季转换节点政策风向的趋严或带来提价效应。长期来看,通过观察主要地区快递月度单价变化情况,可以发现随着义乌价格的提升,新价格洼地如合肥、沈阳、东莞等地逐步形成,后续义乌价格政策或有望向新价格洼地传导,全国其他区域行业提价空间仍存。分公司来看,8月韵达、圆通、申通、顺丰平均单票价格分别达到2.62元、2.52元、2.42元和15.61元,同比增长27.8%、18.43%、24.1%和1.23%,除圆通外其他三家增速较上月均呈增长趋势。

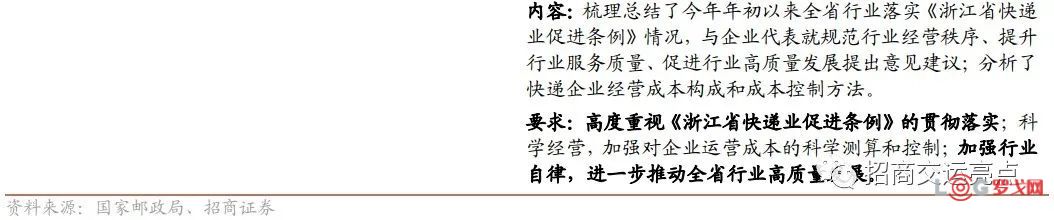

头部集中度提升,行业进入稳定期。快递行业在经历初期集中度提升—极兔进入市场后集中度下滑—极兔并购百世集中度提升三个阶段后,头部集中度明显提升,同时在政策影响下,行业已经由价格竞争转向价值竞争阶段,头部公司分化趋于明显。8月快递CR8已经达到84.8%,比1月提升4.4个百分点,行业集中度进一步提升。分公司来看,申通加快抢占市场份额,8月份市占率达到13%,同比提升3.2个百分点,环比提升0.6个百分点,创下上市以来市占率新高。随着行业格局趋稳,各家快递企业聚焦盈利端的改善,单票扣非净利呈明显回暖趋势,2022Q2韵达、圆通和申通的单票扣非净利分别为0.03元、0.2元、0.02元,除韵达受到短期疫情影响略有下滑外,其他两家同比均明显提升。中期关注头部几家快递企业盈利改善弹性,长期关注头部企业布局快递出海、快递进厂和快递进村带来的业绩增量。

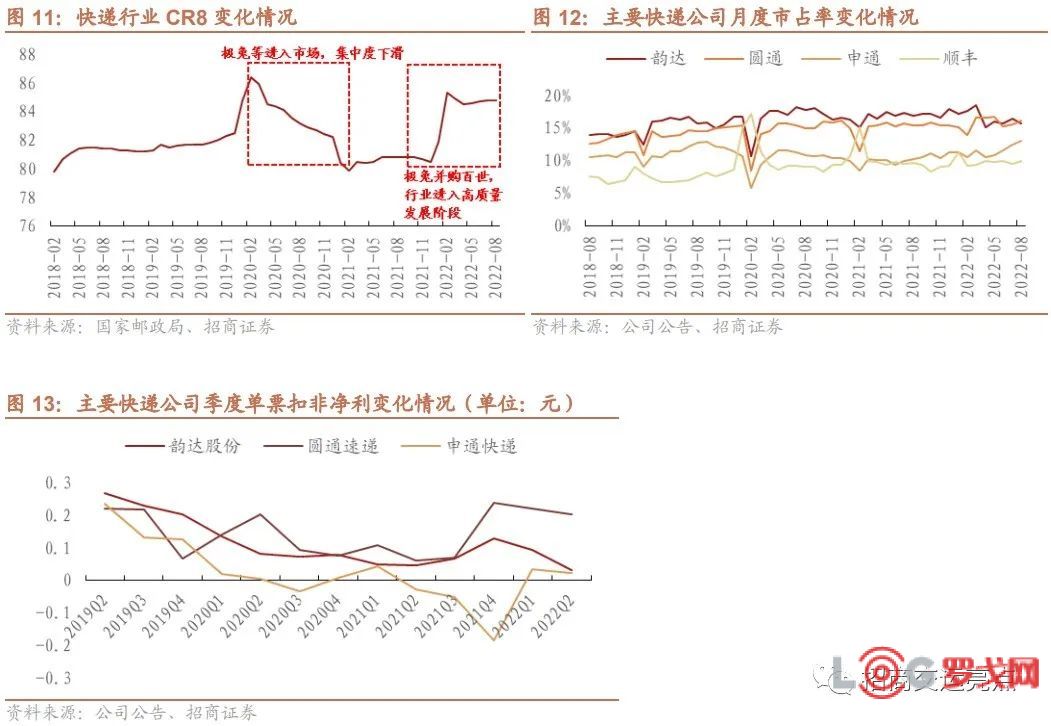

经历低谷期后公司业绩扭亏,盈利修复弹性较大。前期由于价格战影响,行业单价长期处于较低水平,导致业内各家公司利润承压,在此背景下申通快递业绩步入低谷期。随着2021Q2以来行业监管趋严,行业单票价格维持稳中向上,行业格局改善,同时伴随产能投放加速,2022年以来申通快递业绩反转态势逐步确立。2022Q2实现营业收入78.08亿元,同比增长35.7%,实现归母净利润0.82亿元,同比增长244.9%,实现扣非净利润0.72亿元,同比增长198.3%,公司连续两个季度实现归母净利润转正,业绩已渡过谷底期,长期来看有望延续修复态势。快递业务量方面,2022上半年共完成快递业务量56.8亿件,同比增长17.5%,市占率达到11.1%,同比上升1.3个百分点,其中Q2业务量同比增速达到10.7%,超出行业增速12.5个百分点,顶住疫情影响压力,市占率达到11%,分月来看,8月份申通市占率达到13%,创下上市以来新高,公司产能扩张下市占率快速提升。快递业务收入方面,2022年上半年实现单票快递收入2.56元,剔除菜鸟裹裹结算方式影响后实现单票快递收入2.42元,同比增长0.17元,明显受益于行业提价红利;实现单票快递毛利0.12元,同比增长0.08元,增长较为明显。

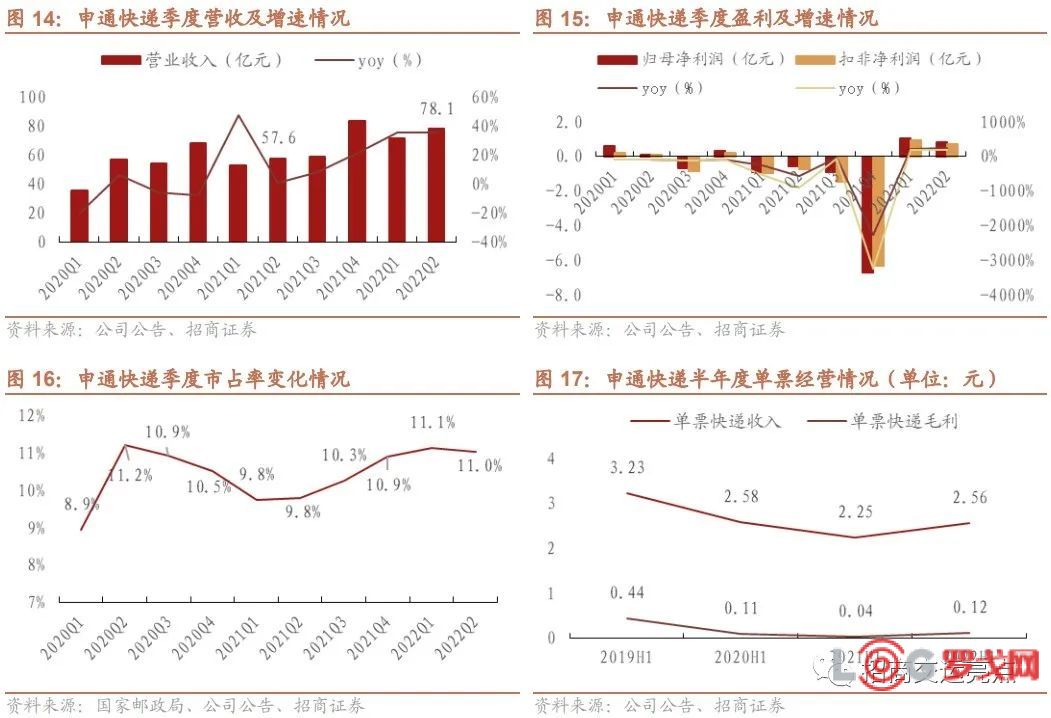

公司管理持续改善,产能投放加速。公司持续提升加盟网络管理能力,夯实中转运营体系,优化末端网点结构,产能加速释放。公司确定三年投入百亿扩张产能计划,从2022上半年固定资产增加值分布情况来看,公司资本开支集中于房屋及建筑物和机器设备,上半年增加值分别为3.0亿元及3.8亿元,同时公司全年计划实施82个产能提升项目,截至2022年上半年已有53个产能提升项目完工投产,预计2022年底常态吞吐产能将拓展至5000万件/日,其中公司预计华北转运中心将于9月底进行试运营,辐射东北、内蒙及西北地区。公司仍然围绕“中转直营、网点加盟”的经营模式,持续通过新建及升级改造转运中心的方式优化中转网络布局,截至2022年上半年拥有自营转运中心77家,自营率不断提升,自有运输车辆达到4500辆,其中大车占比达到76%,运输结构不断优化。末端方面,公司持续推进网点优化工作,截至2022年上半年,公司全网独立网点数量达到4700余家,同比增长6.0%,全国地市级区域网络覆盖率达100%,区县级区域网络覆盖率达99.4%,全网服务站点及门店达4000余家。末端持续推动网点自建驿站和自提柜代收,降低末端网点派送成本,提升派送效率。

成本优化空间较大,看好长期盈利弹性释放。公司通过加强转运中心的标准化建设、精细化管理及自动化设备投入不断促进转运中心降本增效,成本优化空间仍存。对比三通一达单票中转成本,2021年申通单票中转成本为0.89元,单票派送成本为1.26元,与同行相比仍有较大下降空间,长期关注公司加强成本管控下利润的提升空间。2022年上半年,公司快递营业成本为138.7亿元,同比增长30.1%,实现快递业务毛利率4.76%,较上年同比增长3个百分点。其中单票快递成本为2.44元/票,同比增长10.7%,单票快递毛利为0.12元(未剔除菜鸟裹裹结算方式影响),较上年同比增长0.08元/票。

发展C2M和网格仓等新兴业务板块,寻求差异化布局。公司以提升服务、拓展市场为目标进行多项业务的创新和升级,发展C2M业务,在相关产业带打造产地仓服务,为商家提供个性化解决方案,有效赋能商家时效和运营能力的提升。同时在社区电商需求增长的背景下,公司延伸了网格仓业务,正式对接社区团购,作为代运营方提供网格仓资源和配送服务,接收来自中心仓的商品,并借由网格仓的配送链路送到自提点,有效锻炼了公司短链配送能力。公司通过对多种业务模式市场等方面的探索,提升业务长期可持续发展能力,同时新业务也有效锻炼了公司运营能力,反哺经济型快递主业的高质量发展。

1.投资建议

核心假设:

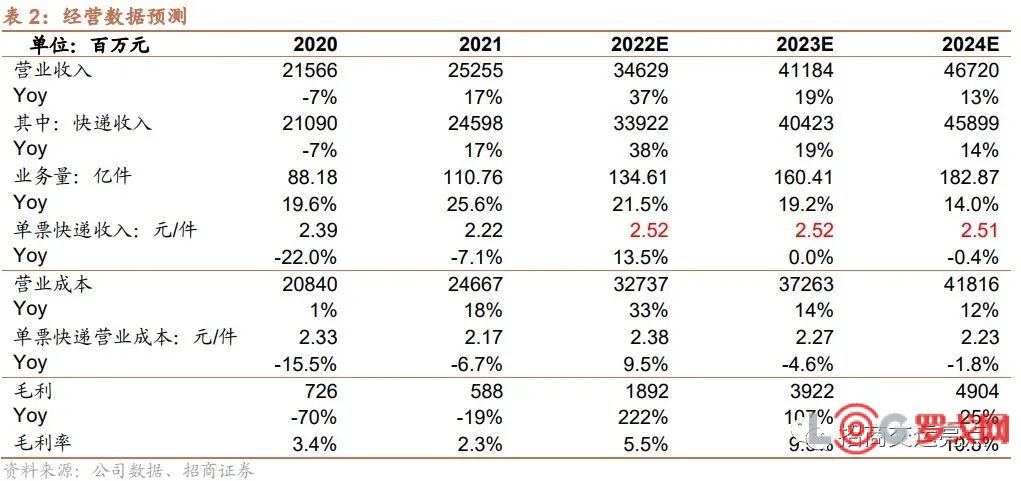

1)营业收入:考虑到电商快递需求韧性较强,公司管理改善叠加产能加速投放,市占率有望逐步提升,预计2022-2024年公司快递业务量增速分别为21.5%/19.2%/14%。目前行业监管趋严,价格战阶段性缓解,预计2022年起快递单票收入基本企稳。总体来看,公司未来3年营业收入增速分别为37%/19%/13%。

2)营业成本:我们判断2022-2024年公司单票快递营业成本同比增速分别为9.5%/-4.6%/-1.8%,总体营业成本同比增速分别为33%/14%/12%,未来三年毛利率持续提升。

行业需求方面,短期疫情影响将逐渐消退,随着旺季到来行业业务量逐步修复;行业格局方面,随着行业政策监管趋严,单票价格稳中有升,市场份额继续向头部企业集中,利好公司抓住产能投放机会,追赶市场份额。从公司来看,伴随管理改善及产能加速释放,市占率稳步增长,同时持续提升转运中心自有化率,单票中转成本较同行仍有较大下降空间,看好未来成本改善下公司利润修复弹性。同时公司积极孵化新兴业务板块,寻求差异化布局,C2M及网格仓业务得到拓展和升级,助力市场份额进一步提升。随着公司市占率提升,成本优化,利润弹性空间较大,预计公司 22-24 年归母净利润为6.5/20.2/26.4亿元,同比增速分别为171%/210%/31%,对应 23 年利润 PE 仅为8.7倍,PB为1.7倍,估值仍有向上提升空间,维持“强烈推荐”评级。

2. 风险提示

宏观经济下行压力:宏观经济下滑导致居民消费需求下滑,影响上游电商景气度。

价格竞争超预期:快递行业同质化程度较高,市场集中度仍有很大提升空间,如果快递行业价格战恶化,公司业绩可能受到较大影响。

疫情反复导致物流受阻:全国多点式散发疫情影响物流运输,导致部分地区物流受阻,或造成短期业务量波动和业绩下滑。

加盟网点不稳定:加盟网络仍然是电商快递的基础,如果加盟网络出现较大波动,将对公司业绩产生负面影响。

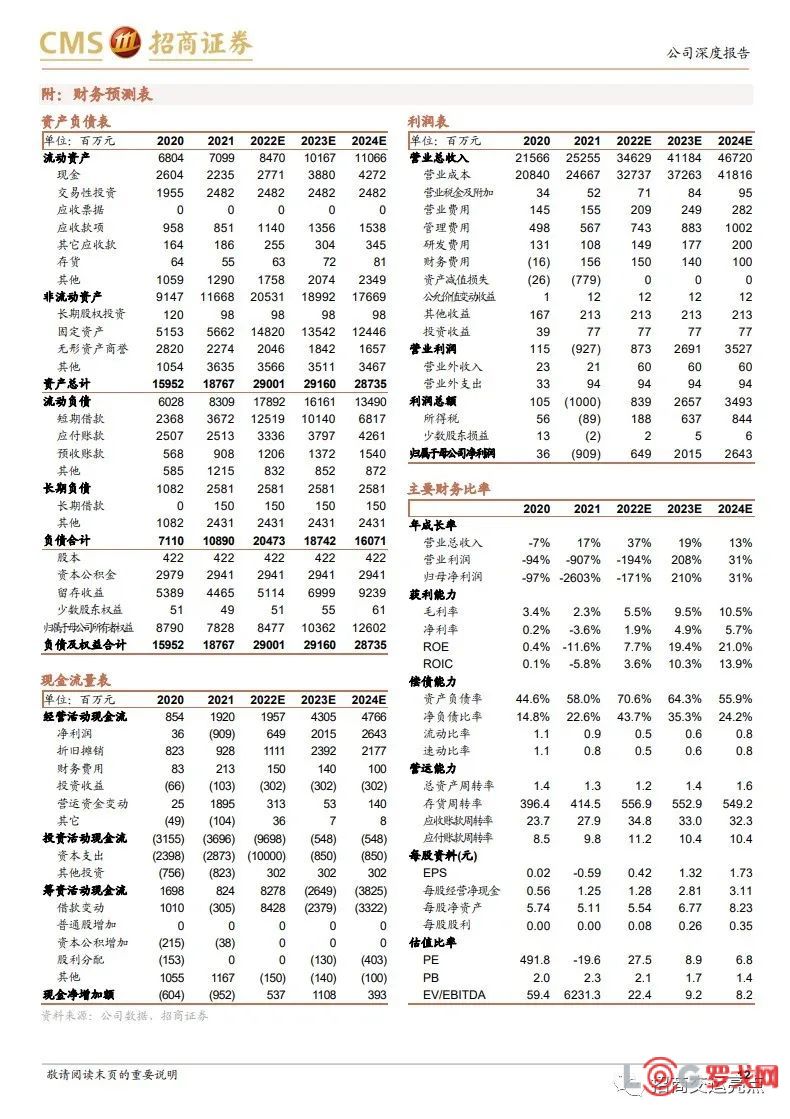

附:财务预测表

小米25届校招供应链类、物流类岗位,11.30截止

8408 阅读

中国物流集团社招仓管员、物流专员、进出口单证员、物流费用结算员、销售业务员

5353 阅读

特斯拉实习生招聘物流类岗位

5292 阅读招贤纳新丨美通招聘这些岗位人才

4367 阅读宁德时代2025届校招供应链类岗位

4349 阅读陕西铁路物流集团校园招聘2023-2025届毕业生

3844 阅读【央企】宝武资源2025届校园招聘物流等专业

3726 阅读SHEIN社招资深供应商管理专员(物流);资深物流运营专员(外派巴西);仓储经理(英语);高级关务专员(海外)

3554 阅读喜百年供应链集团社招分公司城市负责人;物流销售总监;国际物流销售专员/经理;物流销售;大客户销售经理;JAVA后端开发工程师

3480 阅读华域汽车2025校园招聘供应链类岗位

3292 阅读