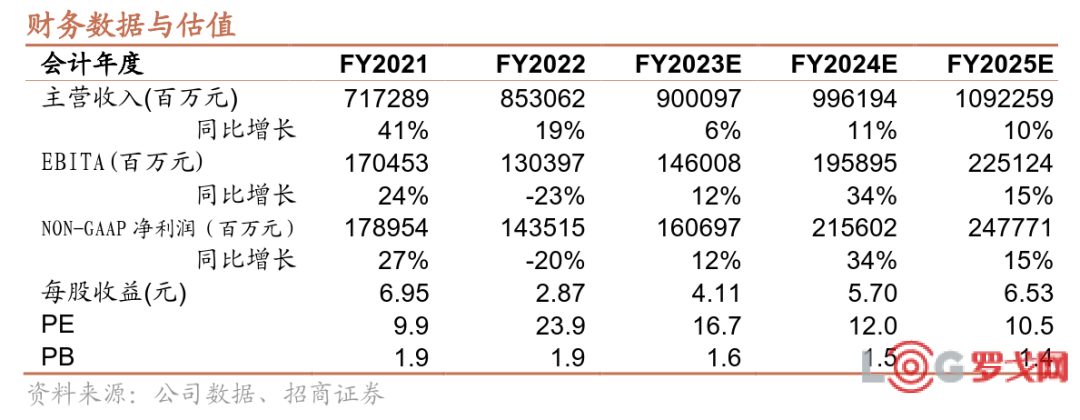

[罗戈导读]受疫情与宏观影响,我们预计公司FY2023Q2收入端仍有承压,但新业务的降本增效有望带动利润端有所改善。我们预计FY2023Q2季度实现收入2090.2亿元(同比+7.2%),调整后EBITA为291.9亿元(同比+4.1%),调整FY2023-2025年EBITA分别为1460.1/1959.0/2251.2亿元,维持“强烈推荐”投资评级。

[罗戈导读]受疫情与宏观影响,我们预计公司FY2023Q2收入端仍有承压,但新业务的降本增效有望带动利润端有所改善。我们预计FY2023Q2季度实现收入2090.2亿元(同比+7.2%),调整后EBITA为291.9亿元(同比+4.1%),调整FY2023-2025年EBITA分别为1460.1/1959.0/2251.2亿元,维持“强烈推荐”投资评级。

正文

中国商业:GMV及CMR增速仍有承压,整体EBITA有望实现正增长。9月季度受宏观经济影响,可选消费表现弱于必选消费,同时8月部分地区疫情反复,预计公司本季度GMV增速同比仍然为负。国内物流逐渐恢复,平台商家恢复正常供货,预计CMR与GMV间差距环比6月季度有所收窄。综合来看,我们预计本季度CMR同比增速为-5%。新业务方面,淘特、淘菜菜持续降本增效,效果或好于预期,有望带动中国商业板块整体EBITA同比实现小幅正增长。

国际商业:预计疫情及国际形势负面影响仍将持续。国际零售方面,本季度受东南亚疫情缓解、线下购物有所恢复的影响,Lazada增长略有放缓;AE受到国际形势导致中欧供应链受阻的负面影响依然存在,目前主要通过建设本地供应链的方式缓解跨境不通畅所带来的不足。Trendyol 9月季度实现业务环比加速增长,但收入将受到土耳其里拉贬值的一定影响。整体上预计国际商业收入同比增长6%。

云业务:大客户影响仍将持续,预计增速环比略有下降。本季度云计算业务仍将受大客户订单损失影响,叠加互联网行业客户投入下降影响,预计收入同比增速将放缓,但非互联网客户收入增速仍保持较快增长。整体上预计云业务板块同比增速为9%, EBITA Margin将维持在2%左右。

投资建议:本季度公司新业务降本增效有望带动EBITA同比增速转正,且公司电商主业长期竞争力依然稳固,我们预计2023年公司GMV及CMR同比增速有望回正,同时云计算、国际商业、本地生活等业务增长空间仍然广阔。我们调整FY2023-2025年EBITA分别为1460.1/1959.0/2251.2亿元,维持“强烈推荐”评级。

风险提示:疫情持续程度超预期;行业竞争加剧;公司新业务发展不达预期。

评级说明

报告中所涉及的投资评级采用相对评级体系,基于报告发布日后6-12个月内公司股价(或行业指数)相对同期当地市场基准指数的市场表现预期。其中,A股市场以沪深300指数为基准;香港市场以恒生指数为基准;美国市场以标普500指数为基准。具体标准如下:

股票评级

强烈推荐:预期公司股价涨幅超越基准指数20%以上

增持:预期公司股价涨幅超越基准指数5-20%之间

中性:预期公司股价变动幅度相对基准指数介于±5%之间

减持:预期公司股价表现弱于基准指数5%以上

行业评级

推荐:行业基本面向好,预期行业指数超越基准指数

中性:行业基本面稳定,预期行业指数跟随基准指数

回避:行业基本面转弱,预期行业指数弱于基准指数

菜鸟全球供应链再升级:亚太仓配网络覆盖10个国家地区

1463 阅读

九识、新石器、白犀牛、菜鸟、京东物流、美团、顺丰等布局的万亿赛道,谁将成为“领头羊”?

1309 阅读

Gartner供应链25强十年(2016~2025)演进的洞察

1185 阅读王卫1110亿元、赖梅松289亿元、杨绍鹏213亿元、喻渭蛟夫妇176亿元......物流领域最新财富榜出炉!

1086 阅读公交车送快递,邮政、顺丰、京东物流等巨头纷纷入局

1024 阅读亿通国际针对航运业的碳管理解决方案

975 阅读看《长安的荔枝》,解密生鲜供应链

871 阅读京东七鲜华北区域覆盖加速,涉及北京、天津、石家庄

807 阅读中国外运33.8亿出售旗下路凯国际25%股权

733 阅读SHEIN半托管在加拿大及沙特站点上线

658 阅读